02.01.2025

15 Dakikalık Okuma Süresi

Bir personelin işletmeye olan maliyetinin hesaplanması

Mehmet Orhun

Mali Müşavir

Birçok şirkette çalışanların maaşları, şirketin en büyük gider kalemlerinden biridir. Özellikle “NET” ücret üzerinden çalışan maaşı hesaplama sürecine vergi ve SGK kalemleri de eklendiğinde bir personelin işletmeye olan maliyeti tahmin edilenden çok daha yüksek seviyelere çıkabilmektedir. Peki bu önemli gider kalemini nasıl hesaplayacaksınız?

Aklınızda "Personel başına maliyet hesaplaması nasıl yapılır? Çalışan başına ne kadar vergi ve prim ödeyeceğim? Çalışan maliyeti hesabında nelere dikkat etmeli? Asgari ücretin işverene maliyeti 2026 yılında ne oldu?" gibi sorular varsa, bu yazımızda personel maliyeti hesaplama ile ilgili işinize yarayacak tüm bilgileri adım adım inceleyebilirsiniz.

2026 yılında asgari ücret tutarı ve personelin işletmeye maliyeti

2026 yılı için geçerli olacak asgari ücret tutarı, Çalışma ve Sosyal Güvenlik Bakanlığı koordinasyonunda toplanan Asgari Ücret Tespit Komisyonu çalışmaları sonucunda açıklanmıştır. Buna göre 2026 yılında uygulanacak:

Brüt asgari ücret: 33.030,00 TL

Net asgari ücret: 28.075,50 TL

Asgari ücrete uygulanan gelir vergisi ve damga vergisi istisnası, Gelir İdaresi Başkanlığı tarafından yayımlanan mevzuat doğrultusunda 2026 yılında da devam etmektedir. Bu nedenle asgari ücretli çalışanların maaşlarından yalnızca SGK primi ve işsizlik sigortası primi kesintileri yapılmaktadır.

2026 yılı asgari ücretle çalışan işçinin işverene toplam maliyeti

Sosyal Güvenlik Kurumu tarafından belirlenen prim oranları esas alınarak, 2026 yılında asgari ücretle çalışan bir personelin teşviksiz işverene aylık maliyeti aşağıdaki gibidir:

| Durum | Toplam Maliyet (TL) |

|---|---|

| Teşviksiz | 40.874,63 |

| 2 Puan Teşvikli | 40.214,03 |

| 5 Puan İmalat Teşvikli | 39.223,13 |

Bu tutar; ücret ve yasal primler üzerinden hesaplanan temel maliyeti göstermektedir. Yemek, yol, özel sağlık sigortası gibi yan haklar ile SGK teşvikleri, toplam maliyeti artırabilir veya azaltabilir.

Bilgilendirme Notu: 2026 yılına ilişkin asgari ücret ve prim oranlarına dair resmî açıklamalar; Çalışma ve Sosyal Güvenlik Bakanlığı, Sosyal Güvenlik Kurumu ve Gelir İdaresi Başkanlığı tarafından yayımlanan duyurular esas alınarak takip edilmelidir. İlgili kurumların yayımladığı güncel mevzuat ve hesaplama tablolarına içerik içerisinden bağlantı verilebilir.

2026 yılı asgari ücret ve prim tutarları

Asgari Ücret (İşçi Payları)

| Kalem | Tutar (TL) |

|---|---|

| Brüt Asgari Ücret | 33.030,00 |

| SGK Primi (%14) | 4.624,20 |

| İşsizlik Sigortası Primi (%1) | 330,30 |

| Net Asgari Ücret | 28.075,50 |

İşveren SGK ve işsizlik primleri

| Kalem | Tutar (TL) |

|---|---|

| SGK Primi %21,75 (Teşviksiz) | 7.184,03 |

| SGK Primi %19,75 (2 Puan Teşvikli) | 6.523,43 |

| SGK Primi %16,75 (5 Puan Teşvikli) | 5.532,53 |

| İşsizlik Sigortası Primi | 660,60 |

2026 yılında asgari ücrette gelir vergisi ve damga vergisi istisnası

2026 yılında asgari ücret tutarı, gelir vergisi ve damga vergisinden istisna olduğu için, asgari ücret tutarına isabet eden kısım üzerinden gelir vergisi ve damga vergisi hesaplanmaz.

Bu kapsamda asgari ücretli çalışanlar için:

- Gelir vergisi hesaplanır ancak asgari ücrete isabet eden kısmı istisna edilir

- Hesaplanan gelir vergisi tutarı çalışandan tahsil edilmez

- Damga vergisi uygulanmaz

Başka bir ifadeyle, asgari ücretli çalışanın maaşı vergiye tabi olmaya devam eder; ancak asgari ücret tutarına kadar olan kısım vergiden muaf tutulur.

Asgari ücretin üzerinde maaş alan çalışanlarda ise, brüt ücret üzerinden hesaplanan gelir vergisinden, asgari ücret tutarına isabet eden vergi kısmı düşülür. Kalan tutar üzerinden gelir vergisi tahsil edilir.

2026 yılı ücret gelirleri için gelir vergisi oranları

Asgari ücret gelir vergisinden istisna olmakla birlikte, asgari ücretin üzerinde ücret alan çalışanlar için gelir vergisi hesaplaması, Gelir İdaresi Başkanlığı tarafından belirlenen gelir vergisi tarifesi üzerinden yapılır.

2026 yılı için geçerli olacak gelir vergisi dilimleri ve oranları, Gelir İdaresi Başkanlığı tarafından yayımlanan yıllık gelir vergisi tarifesine göre uygulanır. İlgili tarifede:

- Vergi oranları artan oranlıdır,

- Çalışanın yıl içindeki kümülatif gelir vergisi matrahına göre belirlenir,

- Asgari ücret istisnası yalnızca asgari ücret tutarıyla sınırlı olarak uygulanır.

Asgari ücret ve işveren maliyeti

Asgari ücret tespit komisyonu, 2025 yılı asgari ücret tutarını belirledi.

Asgari ücret 2025 yılında aylık net 22.104 TL oldu.

Asgari ücret üzerinden hesaplanan gelir vergisi matrahı ve damga vergisi tutarı, asgari ücretten yüksek olan maaş hesaplamalarını etkilediği için öncelikle asgari ücret hesaplamasını paylaşmak istiyorum.

Asgari ücretin işverene maliyeti 2025 yılında aylık brüt 26.005,50 TL , aylık net 22.104,67 TL, günlük brüt 866,85 TL olarak belirlendi.

Asgari ücretin işverene toplam maliyeti ise 30.621,48 oldu. (%5 indirim hakkı kazanılması halinde)

2025 Sigorta primine esas kazancın üst sınırı ise aylık 195.041,4 TL.

Personel maliyetinin ilk kalemi brüt maaş ücretidir. Bu nedenle incelememize brüt ücret hesaplama işlemi ile başlayalım. Netten brüte maaş hesaplama adımları şu şekildedir:

Brüt Maaş = Net Maaş + (SGK İşçi Primi + İşsizlik Primi) + Gelir Vergisi + Damga Vergisi

İşçinin işverene olan maliyeti brüt maaşla sınırlı kalmamaktadır ve bu adım da aşağıdaki şekilde hesaplanır:

İşçinin İşverene Maliyeti = Brüt Maaş + SGK İşveren Payı

Asgari Ücretin İşverene Getirdiği Toplam Maliyet

2025 yılı için belirlenen asgari ücret tutarına göre, asgari ücretlinin işverene olan maliyetini aşağıdaki tabloda detaylandırdık. İşveren maliyetine geçmeden önce, asgari ücretin toplam netini hesaplayalım. Ardından işverene olan maliyetini detaylı görebileceksiniz.

2025 Yılı Asgari Ücret Hesaplaması

Aşağıdaki tablo 2025 asgari ücret tutarına göre hesaplanmıştır.

| Brüt Ücret | 26.005,50 TL |

| SSK Primi İşçi Hissesi | 3.640,77 TL |

| İşsizlik Sigortası Primi İşçi Hissesi | 260,06 TL |

| Kesintiler Toplamı | 3.900,83 TL |

| Net Asgari Ücret | 22.104,67 TL |

Asgari ücretin işverene maliyeti ise şu şekilde:

| Aylık | |

| BRÜT ÜCRET | 26.005,50 TL |

| SGK PRİMİ İŞVEREN HİSSESİ (%15,75) | 4.095,87 TL |

| İŞSİZLİK SİGORTASI İŞVEREN HİSSESİ (%2) | 520,11 TL |

| ASGARİ ÜCRETİN İŞVERENE MALİYETİ | 30.621,48 TL |

Gelir vergisinin hesaplanması

Elemanlarınızın aldığı maaşlar gelir vergisine tabidir ve maaşlar üzerinden kesilen gelir vergisini işçi adına işletmenizin ödemesi gerekmektedir. Ödemeniz gereken vergi tutarı aşağıdaki şekilde hesaplanır:

Vergilenecek Maaş Tutarı = Brüt Maaş – SGK İşçi Payı (SGK İşçi Primi + İşsizlik Primi) Vergi Tutarı = Vergilenecek Maaş Tutarı x Gelir Vergisi Oranı (%)

Gelir vergisi oranları (yüzdeleri) ise aşağıdaki bilgiler baz alınarak belirlenir.

Vergilenecek maaş tutarı

2025 yılı ücret gelirleri için vergilenecek maaş tutarı ve gelir vergisi oranı aşağıdaki gibidir:

| Gelir Dilimi | Vergi Oranı |

| 158.000 TL’ye kadar | %15 |

| 330.000 TL'nin 158.000 TL'si için 23.700 TL, fazlası | %20 |

| 1.200.000 TL'nin 330.000 TL'si için 58.100 TL, fazlası330.000 TL ile 800.000 TL arası | %27 |

| 4.300.000 TL'nin 1.200.000 TL'si için 293.000 TL, fazlası | %35 |

| 4.300.000 TL'den fazlasının 4.300.000 TL'si için 1.378.000 TL, fazlası | %40 |

%5 puanlık SGK indirimi

Belli şartları yerine getirmeniz durumunda faydalanabileceğiniz ve işveren hissesine uygulanan 5 puanlık indirimden bahsetmek istiyorum.

Bu indirimden faydalanmak için işverenlerin;

1. Çalıştırdıkları sigortalılarla ilgili olarak aylık prim ve hizmet belgelerini yasal süresi içerisinde Sosyal Güvenlik Kurumuna vermeleri,

2. Sigortalıların tamamına ait sigorta primlerinin sigortalı hissesine isabet eden tutarı ile Hazinece karşılanmayan işveren hissesine ait tutarı yasal süresinde ödemeleri,

3. Sosyal Güvenlik Kurumuna prim, idari para cezası ve bunlara ilişkin gecikme cezası ve gecikme zammı borcunun bulunmaması gerekmektedir.

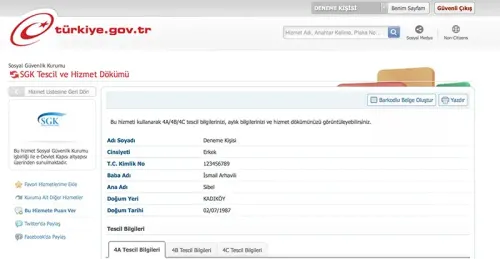

İşverenin SGK primi yükümlülükleri

Sosyal Güvenlik Kurumu web sitesinde yer alan “Sigorta Primlerinin Ödenmesi Yükümlülüğü” başlığı altında; işverenlerin sigortalı olarak çalıştırdıkları personellerinin prime esas kazançları üzerinden hesaplanacak sigortalı hissesi prim tutarlarını, sigortalıların ücretlerinden keserek, kendi hissesine isabet eden prim tutarlarını da bu tutarlara ekleyerek en geç takip eden ay/dönemin sonuna kadar ödemeleri gerektiğini belirtmiştir.

SGK Prim Oranları (2025)

Aşağıdaki tablo 2025 SGK Prim Oranlarına göre hesaplanmıştır.

Asgari Ücret Tespit Komisyonu’nun asgari ücret tutarına göre yaptığı hesaplamada, 2025 yılı için geçerli olacak sosyal güvenlik primi, işsizlik sigortası primi ve sosyal güvenlik destek primine esas kazançların alt ve üst sınırlarını belirledi.

| Günlük (TL) | Aylık (TL) | |

| Alt sınır | 866,85 | 26.005,5 TL |

| Üst sınır | 6.501,38 TL | 195.041,4 TL |

İşsizlik sigortası primi

| Günlük kazanç üst sınırı | 6.501,38 TL |

| Aylık kazanç üst sınırı | 195.041,40 TL |

4/a Kapsamında sigortalıların prim oranları

| Sigorta Kolları | Sigorta Payı (%) | İşveren Payı (%) | Toplam (%) |

| Kısa vadeli sigorta kolları primi | 0 | 2,25 | 2,25 |

| Malullük, yaşlılık ve ölüm sigortaları primi | 9 | 11 | 20 |

| İşsizlik Sigortası | 1 | 2 | 3 |

| Genel Sağlık Sigortası primi | 5 | 7,5 | 12,5 |

| Toplam | 15 | 22,75 | 37,75 |

| 4/A İsteğe Bağlı Sigorta Primi | En Düşük: 8 bin 321,04 TL |

| En Yüksek: 62 bin 407.87 TL |

4/b Kapsamında Sigortalıların Prim Oranları

4/b kapsamındaki sigortalıların prim oranı %34,5’tir. (1), (2), (3) ve (4) numaralı alt bentlerine tabi sigortalıların ödeyecekleri prim tutar detayları şu şekilde:

Günlük kazanç alt sınırına göre : 866,85 TL x 30 x % 34,5 = 8.971,90 TL,

Günlük kazanç üst sınırına göre : 6.501,38 TL x 30 x % 34,5 = 67.289,28 TL,

Sigorta primi hesaplama yöntemleri

Sigorta prim hesaplamaları, sosyal güvenlik sisteminin belirlediği oranlara ve çalışanın kazancına göre yapılır. Brüt maaşa göre yapılan prim hesaplamalarında hem çalışandan hem de işverenden kesintiler yapılır. Hesaplamalarda şöyle farklılıklar da vardır.

Mesela sağlık sigortası primi hesaplanırken brüt maaşın belli bir yüzdesi üzerinden; işsizlik sigortası primi hesaplanırken ise sabit bir tutar üzerinden hesaplama yapılır.

Asgari Ücret Sigorta Primi Hesaplama

2025 asgari ücret üzerinden hesaplanan gelir vergisi matrahı ve damga vergisi tutarı, asgari ücretten yüksek olan maaş hesaplamalarını etkilediği için öncelikle asgari ücret hesaplamasını paylaşmak istiyorum.

Asgari ücretin işverene maliyeti 2025 yılında aylık brüt 26.005,50 TL , aylık net 22.104,67 TL, günlük brüt 866,85 TL olarak belirlendi. Asgari ücretle çalışan bir personelin maliyetini şu şekilde hesaplayabiliriz:

2025 Yılı Asgari Ücret Hesaplaması

Aşağıdaki tablo 2025 asgari ücret tutarına göre hesaplanmıştır.

Brüt Ücret: 26.005,50 TL

SGK Primi İşçi Payı (%14): 3.640,77 TL

İşsizlik Sig. Fonu (%1): 260,06 TL

Kesintiler Toplamı: 3.900,83 TL

Toplam Net Ücret: 22.104,67 TL

Gelir Vergisi Matrahı: 0

Damga Vergisi: 0

Aylık sigorta primi hesaplama

Aylık sigorta primi hesaplama, aylık kazanç alt sınırına göre şöyle hesaplanır.

866,85 TL x 30 x % 35 = 9.101,93 (*) (/30 x gün sayısı),

Aylık kazanç üst sınırına göre: 6.501,38 x 30 x % 35 = 68.264,49 TL (*) (/30 x gün sayısı), ödeyeceklerdir.

Brüt ve Net Ücret Farklılıkları

Brüt ücret ve net ücret arasındaki fark şu şekildedir. Brüt maaş, bir çalışanın maaşından kesintilerin yapılmamış halidir. Net maaş ise çalışanın kazandığı maaşından gelir vergisi, SGK primi, işsizlik primi gibi yapılan kesintiler sonrası eline gelen net maaş miktarıdır.

Personel maliyetinin ilk kalemi brüt maaş ücretidir. Brüt ücret hesaplama işleminde, netten brüte maaş hesaplama adımları şu şekildedir:

Brüt Maaş = Net Maaş + (SGK İşçi Primi + İşsizlik Primi) + Gelir Vergisi + Damga Vergisi

4A Sigorta Primi ve SGK Primi Hesaplama

Sigortalının Ödediği Primler ve hesaplaması şu şekilde:

Brüt maaşın %14'ü.

Hesaplama: 26.005,5 TL x 0.14 = 3,640.77 TL

Sağlık Primi: Genel sağlık sigortası primidir ve çalışanın sağlık hizmetlerinden yararlanmasını sağlar.

Brüt maaşın %5'i.

Hesaplama: 26.005,5 TL x 0.05 = 1,300.28 TL

İşsizlik Primi: İşsiz kalan çalışanlara belirli bir süre boyunca maddi destek sağlamak için ödenir.

Brüt maaşın %1'i.

Hesaplama: 26.005,5 TL TL x 0.01 = 260.06 TL

Çalışma süresi ve prim ilişkisi

4857 sayılı İş Kanununa göre haftalık çalışma süresinin 45 saat olarak belirlendiği işlerde, her 1 saat fazla çalışma için verilecek ücret, normal saatlik çalışma ücretinin %50 fazlası olmalıdır.

Asgari Ücret ve SGK Primi Bilgilendirmesi

Çalışma ve Sosyal Güvenlik Bakanlığı öncülüğünde belirlenen asgari ücret, bir çalışana yasal olarak verilmesi gereken taban ücreti ifade eder. Asgari ücret genellikle yılda bir kez güncellenir. Enflasyon ve ekonomik koşullar göz önünde bulundurularak ara artışlar da yapılabilir.

2025 yılında net asgari ücret tutarı 22.104,67 TL'dir.

SGK primi ise sigortalı çalışan işçilerin sosyal güvenlik haklarını güvence altına alan bir prim sistemidir. Hem işveren hem de çalışan tarafından aylık olarak prim yatırılır.

Asgari ücret SGK Primi (%14) işçi payı 3.640,77’dir.

İşverenin ödemesi gereken SGK Primi (%15.75) ise 4.095,87'dir.

Asgari Ücretin Sigorta Primi Ne Kadar? (2025)

Aşağıdaki tablo 2025 asgari ücret tutarına göre hesaplanmıştır.

Asgari ücret SGK primi brüt maaş üzerinden hesaplanır. Bir önceki başlığımızda bu oranlardan bahsetmiştik. İşverenin ödemesi gereken SGK Primi %15.5, çalışanınki ise %14 demiştik.

Şimdi ise 2025 yılı prime esas kazancın taban ve tavan fiyatlarından bahsedelim.

| Alt Sınır | Üst Sınır | |

| Günlük | 866,85 TL | 6.501,38 TL |

| Aylık | 26.005,50 TL | 195.041,40 TL |

Asgari ücretlinin sigorta maliyeti

Asgari ücretlinin işverene maliyeti aylık olarak şöyledir. 2025 Ocak ayı itibarıyla asgari ücret SGK primi, 4.095,87’dir. Bu tutar brüt maaş üzerinden hesaplanır ve SGK primi oranı %15,75*’tir.

*Sigorta primi işveren payının hesabında, 5 puanlık indirim dikkate alınmıştır.

İşçi sigortası ve işveren maliyeti karşılaştırması 2025

Asgari ücret üzerinden çalışanın ödediği SGK primi ve işsizlik sigorta primi toplam ücreti 3,900.83 TL. Bu işçiden kesilen toplam tutardır.

İşveren açısından bakacak olursak da asgari ücretin işveren için toplam maliyeti 30.621,48 TL (5 puanlık indirim ile)'dir. İşveren için SGK primi %15.75, işsizlik sigorta primi ise %2’dir.

İşveren maliyet yönetimi ve stratejileri

Her işverenin maliyet yönetimi ve stratejisi, şirketin faaliyet gösterdiği sektöre, pazardaki konumuna, çalışan sayısına ve büyüklüğüne göre değişiklik gösterir.

Öncelikle maliyet yönetimini kısaca açıklayalım;

Bir işletmenin, ürün veya hizmetinin üretimi aşamasında ortaya çıkan maliyetlerini planlaması ve düzenli kontrol etmesi maliyet yönetimidir. Bu şekilde, kaynaklar etkin bir şekilde kullanılırken, maliyetlerin düşmesi ve karlılığın artırılması amaçlanır.

Aynı zamanda rekabet avantajının korunması ve sürdürülebilir büyüme de bu şekilde gerçekleşir. Maliyet muhasebesi, bütçeleme ve performans ölçüm araçları gibi çeşitli finansal araçlar bu süreçte tercih edilebilir.

Personel maliyetlerini azaltma yöntemleri

Personel maliyetlerini azaltmak için size önerdiğimiz birden fazla yöntemi işletmeniz içerisinde değerlendirebilirsiniz.

- İlk olarak uzaktan çalışma veya hibrit çalışma yöntemini benimseyerek, ofis giderlerini (kira, elektrik, su, ofis içi yardımcı personel vb.) azaltabilir, ulaşım masrafını yarıya indirebilirsiniz.

- Çalışanlarınız için sunacağınız eğitim ve sertifika programları, hem motivasyonu ve iş kalitesini artırabilir hem de çalışanlarınızın edindiği yeni bilgiler ve bakışaçısı ile işletmenizin vizyonuna katkı vermesini sağlayabilirsiniz.

- Otomasyon ve yazılım çözümleri ile iş gücünü teknolojik bir boyuta taşıyarak personel ihtiyacını azaltabilir, işveren maliyetini düşürebilirsiniz.

- Performans yönetimleri ile düşük performans gösteren çalışanlarınızı belirleyip onların performansını artıracak çözümler geliştirerek verimliliği artırabilirsiniz.

- İş kalemlerini doğru belirleyerek bir personelin, bir işe ne kadar zaman ayırdığını belirleyebilir ve süreci nasıl iyileştirebileceğinizi planlayabilirsiniz. Kolay ve hızlı çözüm sunan uygulamaları devreye alarak, personel sayısını azaltabilir, farklı iş kalemlerine daha hızlı zaman ayırabilmesine olanak tanıyabilirsiniz.

İşveren ve işçi hakları

İşverenlerin ve çalışanların hak ve sorumluluklarının belirlenmesini içeren yasal düzenlemeler, işçi ve işveren haklarını karşılıklı olarak kapsar.

Hizmet sözleşmesinde hem işçinin hem de işverenin sorumluluklarına Mevzuat Bilgi Sistemi web sitesinde detaylı olarak yer verilmiştir.

İşçinin işverene yükümlülükleri

Hizmet sözleşmesi kapsamında işçinin işverene yükümlülükleri (borçları) şu şekildedir:

Bizzat çalışma borcu

Sözleşmeden veya durumun gereğinden aksi anlaşılmadıkça, işçi yüklendiği işi bizzat yapmakla yükümlüdür.

Özen ve sadakat borcu

İşçi, yüklendiği işi özenle yapmak ve işverenin haklı menfaatinin korunmasında sadakatle davranmak zorundadır.

İşçi, hizmet ilişkisi devam ettiği sürece, sadakat borcuna aykırı olarak bir ücret karşılığında üçüncü kişiye hizmette bulunamaz ve özellikle kendi işvereni ile rekabete girişemez.

Teslim ve hesap verme borcu

İşçi, üstlendiği işin görülmesi sırasında üçüncü kişiden işveren için aldığı şeyleri ve özellikle paraları derhâl ona teslim etmek ve bunlar hakkında hesap vermekle yükümlüdür.

İşçi, hizmetin ifasından dolayı elde ettiği şeyleri de derhâl işverene teslim etmekle yükümlüdür.

Fazla çalışma borcu

Fazla çalışma, ilgili kanunlarda belirlenen normal çalışma süresinin üzerinde ve işçinin rızasıyla yapılan çalışmadır. Ancak, normal süreden daha fazla çalışmayı gerektiren bir işin yerine getirilmesi zorunluluğu doğar, işçi bunu yapabilecek durumda bulunur ve aynı zamanda kaçınması da dürüstlük kurallarına aykırı olursa işçi, karşılığı verilmek koşuluyla, fazla çalışmayı yerine getirmekle yükümlüdür. Özel kanunlardaki hükümler saklıdır.

Düzenlemelere ve talimata uyma borcu

İşveren, işin görülmesi ve işçilerin işyerindeki davranışlarıyla ilgili genel düzenlemeler yapabilir ve onlara özel talimat verebilir. İşçiler, bunlara dürüstlük kurallarının gerektirdiği ölçüde uymak zorundadırlar.

İşçinin sorumluluğu

İşçi, işverene kusuruyla verdiği her türlü zarardan sorumludur.

Bu sorumluluğun belirlenmesinde; işin tehlikeli olup olmaması, uzmanlığı ve eğitimi gerektirip gerektirmemesi ile işçinin işveren tarafından bilinen veya bilinmesi gereken yetenek ve nitelikleri göz önünde tutulur.

İşverenin işçiye yükümlülükleri

Ücret ödeme borcu

İşveren, işçiye sözleşmede veya toplu iş sözleşmesinde belirlenen; sözleşmede hüküm bulunmayan hâllerde ise, asgari ücretten az olmamak üzere emsal ücreti ödemekle yükümlüdür.

Ücretin ödenmesi

Aksine âdet olmadıkça, işçiye ücreti her ayın sonunda ödenir. Ancak, hizmet sözleşmesi veya toplu iş sözleşmesiyle daha kısa ödeme süreleri belirlenebilir.

İşveren, işçiye zorunlu ihtiyacının ortaya çıkması hâlinde ve hakkaniyet gereği ödeyebilecek durumda ise, hizmetiyle orantılı olarak avans vermekle yükümlüdür.

Tatil ve izinler

İşveren, işçiye her hafta, kural olarak pazar günü veya durum ve koşullar buna imkân vermezse, bir tam çalışma günü tatil vermekle yükümlüdür.

İşveren, belirsiz süreli hizmet sözleşmesinin feshi hâlinde, bildirim süresi içinde işçiye ücretinde bir kesinti olmaksızın, günde iki saat iş arama izni vermekle yükümlüdür.

İzin saatlerinin ve günlerinin belirlenmesinde, işyerinin ve işçinin haklı menfaatleri göz önünde tutulur.

Taşıma araçları

İşçi, işin görülmesi için işverenle anlaşarak işverenin veya kendisinin sağladığı bir taşıma aracı kullanıyorsa, taşıtın işletilmesi ve bakımı için gerekli olağan giderler, hizmet için kullanıldığı ölçüde işverence karşılanır.

Hizmet sözleşmesine dahil kapsamlı ve detaylı bilgiye mevzuat.gov.tr adresinden ulaşabilirsiniz. Bu blog yazısında yalnızca sözleşmede öne çıkan maddelere yer verilmiştir.

Sigorta Primlerinin Ödenme Zamanı ve Şartları

Primler tam ay üzerinden hesaplanır. İşverenler de SGK primlerini ayın sonuna kadar yatırmalıdır.

Eğer ayın son günü hafta sonuna veya resmi tatil gününe denk geliyorsa, primler takip eden ilk iş gününün mesa bitimine kadar yatırılmalıdır.

Paraşüt'te maaş planı yönetmek

Paraşüt’te, muhasebecinizden alacağınız çalışanlarınızın maaş planlarını basit bir şekilde hesaplamalarınıza ekleyebilirsiniz. Çalışanlarınızın eline geçen net tutarı YENİ MAAŞ / PRİM olarak Paraşüt'e ekleyebilirsiniz. Eğer çalışanınız ile net tutar üzerinden sözleşme yaptıysanız bu maaş giderini düzenli tekrarlayan gider olarak da oluşturabilirsiniz.

Muhasebecinizden aldığınız ve çalışanınız için ödediğiniz vergi tutarlarını da YENİ VERGİ / SGK PRİMİ olarak Paraşüt'e girebilirsiniz.

Ek olarak, çalışanlarınızın şirket için cebinden yaptığı harcamaları ve kendisine verdiğiniz avans tutarlarını da Paraşüt'te takip etmeniz çok kolay.

Keyifli bir ön muhasebe deneyimi ve uygun e fatura fiyatları için Paraşüt'ü 14 gün ücretsiz olarak deneyebilirsiniz.

Ücretsiz Deneyin

Sıkça Sorulan Sorular

Detaylı yasal uyarılar için lütfen buraya tıklayınız.

İlgili İçerikler

Yeni Bloglardan Haberdar Ol

Paraşüt e-bültene abone olun. Bu sayede yeni içerikleri kaçırmayın.

Sizi haberdar edelim.

Blog bülten aboneliği kapsamında işlenecek kişisel verileriniz ile ilgili detaylı bilgiye Aydınlatma Metnini okudum.

Tarafıma blog bültenlerinin gönderilebilmesi için Açık Rıza Metni kapsamında, e-posta adresimin yurt dışına aktarılmasına onay veriyorum.

Ticari elektronik ileti gönderimi için Açık Rıza Metni kapsamında, e-posta adresimin yurt dışına aktarılmasına onay veriyorum.

En Çok Okunanlar

e-Dönüşüm Uygulamaları

e-Faturada özel entegratör değişikliği nasıl yapılır?

Halihazırda kullandığınız özel entegratörde çeşitli sebeplerle değişikliğe gitmek isteyebilir ve başka bir özel entegratör ile çalışmak isteyebilirsiniz. Bu durumda ne yapmanız gerektiğini biliyor musunuz?

e-Dönüşüm Uygulamaları

10 soruda fatura hakkında her şey!

Fatura kesmek profesyonel hayatın en temel unsurlarından biri. Verdiğiniz hizmet karşılığında fatura kesmek, kestiğiniz faturaların takibini yapmak ve arşivlemek emin adımlarla büyümek isteyen her KOBİ'nin yapması gereken işlerdir. Peki fatura keserken nelere dikkat etmeli? Fatura üzerinde hangi bilgiler bulunmalı?

e-Dönüşüm Uygulamaları

e-SMM’ye Geçiş Şartları ve Zorunluluk Kapsamı

e-Serbest Meslek Makbuzu (e-SMM), serbest meslek erbaplarının mesleki faaliyetleri karşılığında düzenlemekle yükümlü olduğu elektronik belge uygulamasıdır. Bu kapsamda, e-SMM’ye geçiş şartları ve zorunluluk kapsamı serbest meslek faaliyeti yürüten birçok mükellefi doğrudan ilgilendirir. Kimlerin e-SMM kullanmak zorunda olduğu ve uygulamanın nasıl işlediğine dair tüm detayları bu yazıda ele aldık.

e-Dönüşüm Uygulamaları

2026 yılında e-arşiv ve e-fatura zorunluluğu nasıl değişecek?

Gelir İdaresi Başkanlığı tarafından yeni yayınlanan 535 numaralı Vergi Usul Kanunu Genel Tebliğ ile elektronik belgelerin kullanımı ve denetiminde önemli değişikliklere gidildi. Peki ilgili tebliğ e-fatura ve e-arşiv kullanımını nasıl etkileyecek?

En Çok Okunanlar